Quartalsbericht Portfoliomanagement 2. Quartal 2022

Das zweite Quartal des Jahres wurde von finanzwirtschaftlichen und geopolitischen Ereignissen, die bereits zu Beginn des Jahres ihre Schatten vorauswarfen, dominiert. Ein Paradigmenwechsel in der globalen Geldpolitik, Kosteninflation, angespannte Lieferketten und ein anhaltender und mit aller Brutalität geführter bewaffneter Konflikt in der Peripherie Europas waren die bestimmenden Themen des zweiten Quartals. Die Folge war eines der schwierigsten ersten Halbjahre für die meisten Anlageklassen seit mehreren Jahrzehnten. Unkonventionelle Vermögenswerte in illiquiden Anlageklassen und auf der Blockchain-Technologie basierende digitale Assets wie Bitcoin verloren bis zu zwei Drittel ihres Wertes.

ZEITENWENDE AN DEN BOND-MÄRKTEN

Ein Blick auf einen breit angelegten europäischen Staatsanleihen-Index sagt mehr als tausend Worte. In der Eurozone verlor diese vermeintlich als konservativ geltende Anlageklasse seit Jahresbeginn zeitweise mehr als 15 Prozent an Wert. Zweistellige Verluste, begleitet von historisch hohen Volatilitäten, sind auch US-Bond-Investoren nicht erspart geblieben. Dieser historische Ausverkauf an den Anleihemärkten hat in Europa und den USA einen rund 30 Jahre andauernden Zinssenkungspfad abgelöst.

WAS HAT DIESEN ABVERKAUF AUSGELÖST?

Um die wirtschaftlichen Folgen der Pandemie von 2020 zu bekämpfen, haben Fed und EZB massive Anleiheaufkaufprogramme gestartet; parallel dazu wurden die Refinanzierungssätze auf nahezu null gesenkt bzw. belassen. Begleitet wurden diese geldpolitischen Maßnahmen von teilweise sehr umfangreichen fiskalpolitischen Stimulus-Programmen, die in der Folge zu einem raschen Beschäftigungsanstieg und einer hohen Nachfrage nach unterschiedlichen Konsum- und Wirtschaftsgütern geführt haben. Eine stimulierte Nachfrage, einhergehend mit Engpässen in der Logistik, führte zu steigenden Lieferkosten vor allem für Waren aus Asien. Parallel dazu vergrößerte sich der Fachkräftemangel, was wiederum die Ausgaben für Löhne und Gehälter erhöhte. Mit dem Ausbruch des Krieges in der Ukraine stiegen die Energie- und Rohstoffpreise. Eine Preisspirale nach oben, die dazu führte, dass Unternehmen und Konsumenten ihre Ausgaben neu allokierten. Die Notenbanken hielten diese Entwicklung in ihrer ersten Analyse für temporär und wurden von der anhaltenden Inflation überrascht. Getreu dem Spruch: „Die Geister, die ich rief, werde ich nicht mehr los“, haben seit Jahresbeginn de facto die Falken der jeweiligen Notenbanken das Heft in die Hand genommen, um die Inflation so rasch wie möglich wieder einzudämmen.

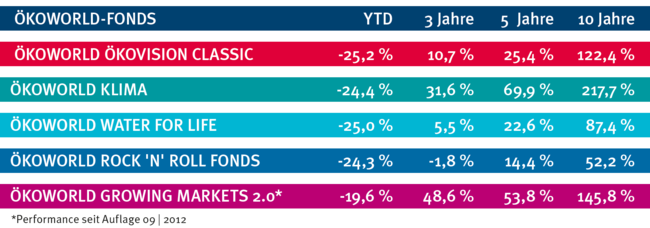

AUSWIRKUNGEN AUF DIE FONDS DER ÖKOWORLD

Die steigende Inflation und damit einhergehend die Spekulationen um höhere Zinsen haben sich negativ auf die weltweiten Aktienmärkte und die Fondsperformance der ÖKOWORLD-Fonds ausgewirkt. Dies steht insbesondere in Verbindung mit dem anstehenden höheren Zinsumfeld und der sich unter anderem daraus ergebenden Sektor-Rotation von Wachstumsunternehmen hin zu traditionellen Geschäftsmodellen. Diese Rotation löste vor allem Umschichtungen aus der Technologie- sowie der innovativen Gesundheitsbranche hin zu Banken, Automobilen inkl. Zubehör sowie Öl- und Gas wie auch andere Rohstoffbranchen aus. Aufgrund unserer strengen Nachhaltigkeits-DNA, die Investments in konventionelle Banken, Versicherungen, anderen Finanzdienstleister, traditionellen Versorger sowie Öl- und Gas als auch andere Rohstoffe meist bzw. vollständig ausschließt, konnten wir an dieser relativen Wertentwicklung kaum partizipieren. Viele Mitbewerber aus dem Bereich der ESG-Fonds hingegen konnten durch definierte Umsatzschwellen (meist zwischen 5 und 20 Prozent) in kontroversen Geschäftsfeldern oder mit Hilfe von Best-in-Class-Ansätzen an der Performance dieser Sektor-Rotation profitieren. Für die Fonds der ÖKOWORLD gilt seit Auflage aller zum Vertrieb zugelassenen Fonds ein Null-Toleranz-Ansatz, was bedeutet, dass kontroverse Geschäftsmodelle vollständig von unabhängigen Nachhaltigkeitsanalysten aus den Portfolien ausgeschlossen werden. Umschichtungen an den weltweiten Aktienmärkten haben in diesem Zeitraum allerdings nicht nur auf der Ebene der Sektoren, sondern auch auf Ebene der Marktkapitalisierung stattgefunden. So wurden Unternehmen aus dem Segment der Small- und Midcaps zugunsten von Largecaps ebenfalls stärker abverkauft, welche sich in niedrigeren relativen Performancebeiträgen widerspiegeln. Auch hier bleibt festzuhalten, dass die ÖKOWORLD-Fonds aufgrund der Nachhaltigkeits-DNA und der Fokussierung auf zukunfts gerichtete Geschäftsmodelle wesentlich höhere Konzentrationen im Segment der Small- und Midcaps beinhalten, als es bei den meisten anderen Mitbewerbern der Fall ist.

AUSBLICK UND POSITIONIERUNG

ÖKOWORLD-Fonds sind aufgrund unserer Investment- und Unternehmensphilosophie in zukunftsgerichtete Megathemen wie erneuerbare Energien, Wasserversorgung, Digitalisierung, Energieeffizienz, energieeffizientes Bauen, Elektromobilität, nachhaltiger Transport, Biotechnologie und Recycling investiert. Mittlerweile sehen wir in vielen der o. g. Megathemen wieder ein verbessertes Umfeld bei deutlich attraktiveren Bewertungsniveaus. Die Entwicklung der Energiepreise in Europa und Nordamerika begünstigt den Ausbau von erneuerbaren Energien und Elektromobilität. Davon profitieren viele Unternehmen, in die wir aktuell investiert sind. Außerdem bleibt festzuhalten, dass die bisherigen Kursrückgänge auf übergeordnete Tatbestände und damit weniger auf die fundamentale Entwicklung der in den Fonds investierten Unternehmen zurückzuführen sind. Im aktuellen Abverkauf spielen entsprechend Faktoren wie Management, Marktstellung, Ertrags- und Innovationskraft eine untergeordnete Rolle im Handlungskalkül der meisten Investoren. Bereits im vergangenen Jahr konnten insbesondere Unternehmen mit schwächeren Bilanzen respektive hoher Verschuldung im Zuge von „Opening-Aktien“ sprich Airlines, Einzelhandel, Hotel- und Gastronomie etc. ihre Pendants im Growth-Segment teilweise deutlich outperformen. Neben der Konsumzurückhaltung sorgen nun aber auch die gestiegenen Zinsen für höhere Zinsausgaben bei Unternehmen mit einer schlechten Bilanzqualität. Dieses Umfeld bietet uns als Stockpicker große Opportunitäten, da fundamentale Unternehmensdaten wieder stärker in den Fokus rücken und Unternehmen mit einer hohen Qualität und resilienten Wachstumsraten wieder an relativer Stärke gegenüber traditionellen Geschäftsmodellen gewinnen werden.